U novu krizu svjetski financijski sustav ulazi opterećen rekordnom razinom privatnog duga nefinancijskih poduzeća i velikim brojem “umjetno” održavanih kompanija na životu. Radi se o ostavštini prethodne krize koja, čini se, nije ništa promijenila u funkcioniranju globalnih financija. Pregled donosi Mislav Žitko.

Prije desetak dana New York Post je objavio izvrsnu reportažu o migracijama prema istočnom dijelu Long Islanda gdje se nalazi nakupina gradića i imanja poznatih pod zajedničkim nazivom – The Hamptons. Migranti su ovoga puta bili dobrostojeća klasa koja se uslijed pandemije pokušala spastiti bijegom iz gradova u svoj drugi, odnosno treći dom. Teret pandemijskog ladanja pao je na lokalno stanovništvo te regije, uglavnom ljude koji održavaju instalacije, raspremaju krevete i čiste podove u mnogobrojnim vilama. Povlačenje uglavnom njujorške elite iz gradova praćeno je naime sada već dobro poznatim obrascem gomilanja hrane i potrepština, dakle pražnjenjem lokalnih supermarketa i trgovina. “Vidio sam sebično ponašanje od kojeg zastaje dah”, rekao je za NY Post četrdesetdvogodišnji Jason LaGarenne, dodajući dalje: “Vidio sam čovjeka koji izlazi iz samoposluge s kolicima punim mrkve. Samo mrkve. Druga kolica je napunio buteljiranom vodom i antibakterijskim sredstvom za čišćenje.” Mnogo puta ponovljena metafora prema kojoj su svi u istom brodu pokazuje se na pozadini ove reportažne sličice teško održivom, te postaje, zapravo, neodrživa kako se odmičemo od anegdota i slučajeva na mikrorazini prema makrodruštvenoj razini.

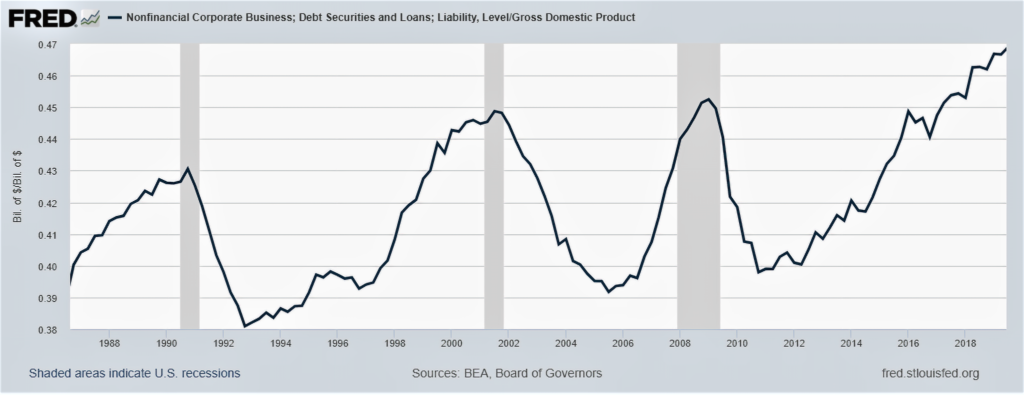

Kada je riječ o ekonomskim aspektima, ostavljajući trenutno po strani njihovu silinu i sveobuhvatnost, uvjeti za ovu krizu osigurani su tijekom i nakon takozvane Velike recesije iz 2008. godine. U godinama koje su slijedile nakon 2008. formirala su se u različitim krugovima vjerovanja o kraju neoliberalizma, značajnom povratku zaboravljenih kejnzijanskih politika, primjeni nove financijske regulacije koja će onemogućiti prelijevanje učinaka spekulativnih aktivnosti na društvo, itd. Međutim, kejnzijanske politike bile su u najboljem slučaju sporadične, dok je nova zakonska regulacija, prije svega u SAD-u i Europskoj uniji, možda povećala otpornost banaka, ali u bitnom ostavila netaknute stupove financijalizacije. Ono što je ostalo kao nasljeđe prvobitnih kriznih mjera jesu programi “sijanja likvidnosti” koje su uvele središnje banke. Politika jeftinog novca obilježila je ne samo razdoblje neposredno nakon krize, već posljednjih desetak godina. Na pozadini historijski niskih kamatnih stopa, dakle u uvjetima pogodnim za zaduživanje, posljednih se deset godina odvijao rast privatnog duga, odnosno rast zaduženosti nefinancijskih poduzeća. U prethodnoj krizi u središtu su pažnje bila kućanstva, odnosno zaduženost kućanstava i njihova povezanost sa financijskim spekulacijama putem hipotekarnih kreditnih tržišta. Iako je još uvijek prerano za (uvjerljive) projekcije budući da ne znamo koliko će uzlazna putanja pandemije trajati, nije teško uočiti da bi akumulirani privatni dug, dakle zaduženost nefinancijskih poduzeća mogla imati sličnu ulogu kakvu je zaduženost kućanstava imala u kontekstu Velike recesije.

Zombi kompanije

Ukupna zaduženost nefinancijskih poduzeća u SAD-u u neprekidnom je porastu od kraja 2010. kada je iznosila nešto više od 6 bilijuna američkih dolara do 2019. kada je u zadnjem kvartalu premašila 10 bilijuna dolara. Kompanije su novu zaduženost, između ostalog, iskoristile za nekoliko valova otkupa vlastitih dionica, što je rezultiralo iznimnim rastom cijena dionica. Predsjednik Trump je zasluge za rast burzovnih indeksa pripisao sebi, no ostavljajući političke poene po strani, pravu ekonomsku korist su izvukli vlasnici dionica putem isplaćenih dividendi, te direktori i članovi upravnih odbora kompanija putem bonusa i opcija na dionice. Naravno, prekomjerna zaduženost nije vezana samo za otkup dionica, nego i za spajanja i preuzimanja, te druge spekulativne transakcije i naposljetku za investicije.

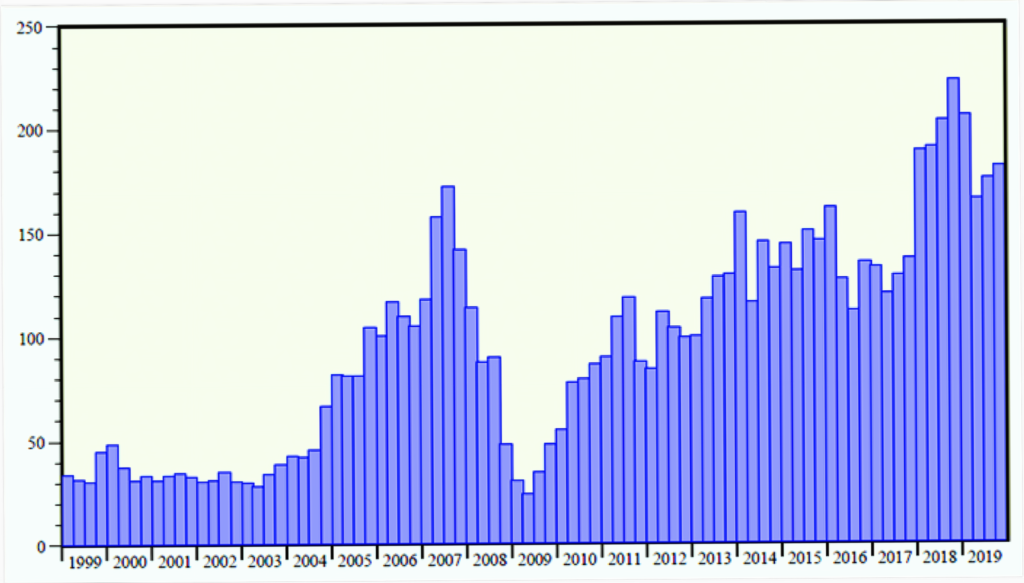

U tom pogledu je važno uzeti u obzir načine zaduživanja i funkciju duga. Jedan je od načina zaduživanja onaj putem izdavanja korporativnih obveznica – iako će u nastavku biti riječi o američkom tržištu korporativnih obveznica, trend rasta zaduženosti, pa onda i rast zaduženosti na temelju korporativnih obveznica snažno je prisutan i u drugim zemljama, osobito zapadnoj Europi i Kini. Prema podacima OECD-a, vrijednost korporativnih obveznica na globalnoj razini premašuje 13.5 bilijuna dolara, što je dvostruko povećanje u realnom iznosu u odnosu na 2008. godinu. Ono što je potencijalno važno za smjer krize, a osobito vidljivo u američkom slučaju je značajan udio obveznica najslabijeg, ali još uvijek investicijskog rejtinga nakon kojih slijede spekulativne, odnosno junk obveznice. Takva je struktura bila održiva u normalnim uvjetima, a to su zadnjih desetak godina bili, kako je rečeno ranije, uvjeti jeftinog novca i obilja likvidnosti čak i za slabije kompanije. Budući da su takvi uvjeti s pandemijom Covid-19 nestali, a većina se ekonomija trenutno nalazi u slobodnom padu, izgledno je da će se kanal zaduživanja putem korporativnih obveznica značajno suziti uz promjenu rejtinga prema dolje. Stoga je pitanje u naslovu članka nedavno objavljenog u Financial Timesu – Hoće li koronavirus biti okidač za krizu korporativnog duga? – sasvim na mjestu usprkos dosadašnjim potezima ključnih središnjih banaka i već izglasanom bailout programu u SAD-u. To nas također vodi daljnjem pitanju o statusu mnogobrojnih zombi kompanija, kako su ih u nizu radova nazvali ekonomisti OECD-a i Banke za međunarodna poravnanja (BIS).

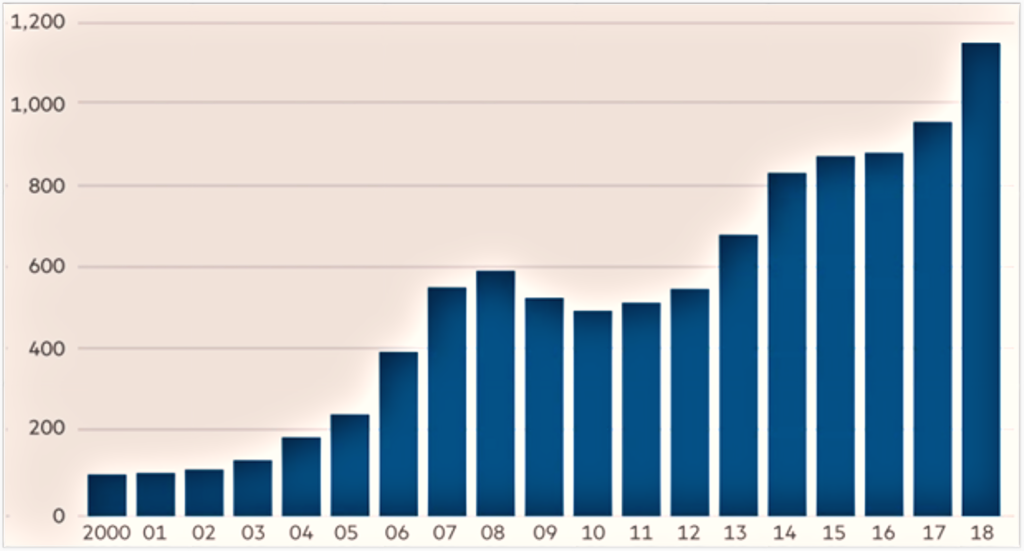

R.Banerjee i B.Hofmann su nedavno objavili istraživanje o zombi kompanijama u 14 zemalja, određujući ih kao kompanije koje su stare barem deset godina i čija dobit prije oporezivanja nije dovoljna za pokrivanje troškova kamata. Za ekonomiste problem zombi kompanija je važan zbog pretpostavke da takve kompanije, na neki način umjetno održavane na životu, onemogućuju ulazak novih kompanija i istiskuju postojeće “zdrave” konkurente. Iz te se perspektive radi o pogrešnoj alokaciji resursa s negativnim učincima na produktivnost i investicije. Prije početka pandemije Covid-19 bilo bi možda zanimljivo raspravljati o spomenutim temama, osobito u svjetlu otvaranja prostora za ispitivanje stvarnih učinaka novca, odnosno financija na takozvanu realnu ekonomiju, nasuprot tvrdnokornoj (i pogrešnoj) pretpostavci o neutralnosti novca. S obzirom na sadašnje stanje stvari mnogo je važnije uvidjeti da se problem zombi kompanija lako može uklopiti u hipotezu o inherentnoj financijskoj nestabilnosti koju je formulirao Hyman Minsky. Sam Minsky je posthumno postao akademska zvijezda tijekom Velike recesije, a s obzirom da nije bilo fundamentalnih promjena od 2008. naovamo Minsky ostaje relevantan i danas.

Isti su mehanizmi u igri

U kratkim crtama, nestabilnost razvijenog kapitalizma predstavlja njegovo inherentno, a ne tek izvanjsko obilježje. Minskyjeva shema ciklusa financijskog kapitalizma počinje s hedge fazom u kojoj se banke i poduzeća ponašaju konzervativno, poduzeća mogu podmiriti sve ugovorne obveze bez prodaje imovine ili novog zaduživanja. Traženje dobiti u situaciji ekonomske stabilnosti navodi banke i poduzeća na preuzimanje većih rizika, novčane rezerve se postupno smanjuju, a poduzeća su u toj fazi primorana na nova kratkoročna zaduženja kako bi podmirila prethodne obveze. U konačnoj Ponzi fazi prihodi više nisu dovoljni ni za podmirivanje kamata, a banke i poduzeća ovise o stabilnosti cijena imovine koju se koristi kao kolateral za prijeko potrebnu likvidnost. U trenutku kada cijene imovine počinju zbog bilo kojeg razloga padati (recimo, zbog pandemije), kreće panična prodaja, dužnička deflacija i kriza, dakle ono što je Paul McCullley nazvao “Minsky moment”. Minskyjeva shema je bitna za ono što će u najboljem slučaju biti recesija potaknuta pandemijom Covid-19 jer upozorava da osim neposrednih poremećaja u ponudi i potražnji do kojih je došlo uslijed trenutnog zaustavljanja proizvodnje i brzog rasta nezaposlenosti, postoji mogućnost značajnih poremećaja financijske strukture koja je do jučer održavala određenu razinu proizvodnje i zaposlenosti. Drugim riječima, učinici pandemije isprepliću se s financijaliziranim i utoliko nestabilnim privredama što otvara mogućnost krize i duboke recesije.

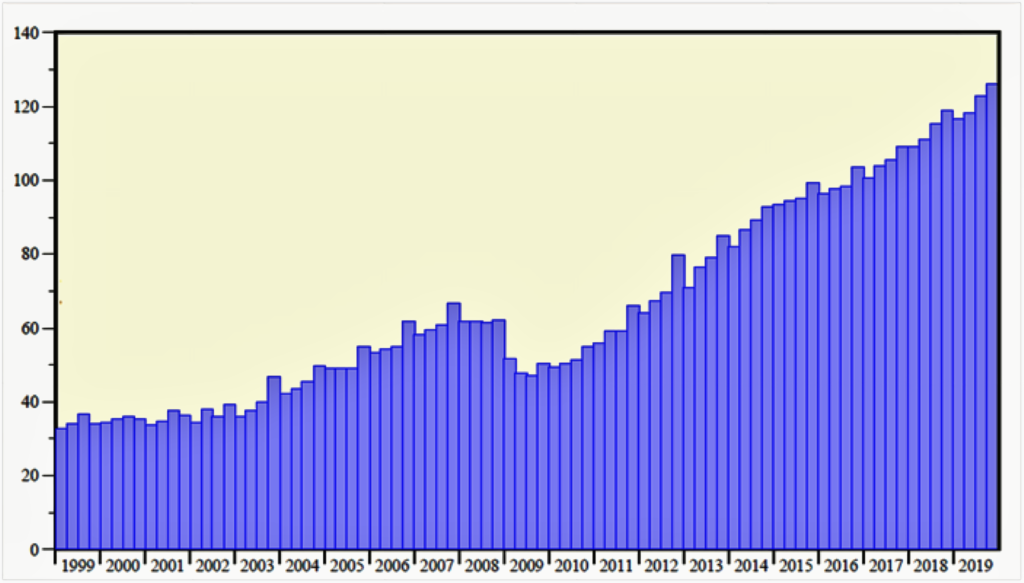

Pritom priča o zaduženosti nefinancijskih poduzeća ima i drugi krak koji treba spomenuti. Naime, radi se o tržištu sindiciranih zajmova namijenjenih rizičnim kompanijama koje ne mogu izdati vlastite vrijednosne papire, malim poduzećima i inače isključenim iz tržišta duga te private equity fondovima koji potražuju sredstva za akvizicije. To je tržište, opet potaknuto postkriznim uvjetima jeftinog novca i krezube financijske regulacije, zabilježilo spektakularan rast. Ono se praktički od 2008. godine udvostručilo i doseglo vrijednost od otprilike 1.2 bilijuna dolara početkom 2019. godine. Pravi pokretač tog rasta je sekuritizacija, odnosno izdavanje utrživih vrijednosnih papira na temelju primarne kreditne aktivnosti.

Drugim riječima, radi se o skupljanju i “pakiranju” gomile zajmova u jednu utrživu vrijednosnicu, u ovom slučaju osigurane zajmovne obveze (collateralized loan obligation). Ako to sve previše podsjeća na financijske inovacije koje su bile ključne za prethodnu krizu, sličnost nije stvar slučajnosti. U nedavnoj kolumni za Project Syndicate, Carmen Reinhart upozorava da zbog toga korporativne bilance danas ne izgledaju previše zdravo: “Kao što sam primijetila prije više od godinu dana, osigurane zajmovne obveze, čije se izdavanje ubrzano povećalo posljednjih godina, dijele mnoge sličnosti s ozloglašenim hipotekarnim vrijednosnicama koje su bile okidač globalne financijke krize.” Sindicirani zajmovi i iz njih izvedene osigurane zajmovne obveze predstavljaju nastavak procesa financijalizacije. Riječ je o novom post-kriznom outletu za spekulativne pothvate razduživanja kućanstava i uvođenja financijske regulacije (poput Dodd-Frank zakona iz 2010. kojim se mijenja ponašanje banaka s obzirom na nova pravila o kapitalizaciji i donekle štiti građane od predatorskog kreditiranja, ali se fundamentalno ne dotiče stupove financijalizacije). Da se vratimo na početak, financijalizirani kapitalizam se nije u bitnom promijenio između dvije krize. Štoviše, po načinu operiranja i obrazloženjima stvari su ostale začuđujuće iste. Dosadašnje reakcije i potezi, počevši od programa spašavanja i pomoći privatnom sektoru, ukazuju na veoma slične obrasce kakve smo vidjeli tijekom prošle krize. Upravo zato nismo svi u istom brodu. Nadalje, bez obzira na to kakva će kriza biti po snazi i trajanju, a to u ovom trenutku nije moguće predvidjeti, ona sigurno nije svodiva na vanjski šok zbog kojeg je ekonomija izbačena iz ravnoteže. Neravnoteža, nejednakost i neprincipijelna raspodjela rizika i dobiti jesu ključna obilježja financijaliziranog kapitalizma i to će odrediti “sadržaj” krize danas kao i prije deset godina.